11月2日,深交所向英威腾(002334)下发关注函,要求公司说明在已经对上海英威腾构成绝对控制的情况下,继续高溢价收购其少数股权的必要性、君纬公司和上海英御从本次交易中获得的对价差异较大的原因。

此事确实蹊跷,上市公司对上海英威腾已经控股达65%,却仍然要以逾16倍的增值率高价收购剩余股份。更为吊诡的是,两家交易对象的交易对价被实行差距悬殊的双重标准。

君纬公司持有的上海英威腾20%股份需要支付3000 万元,相当于上海英伟腾总估值1.5亿元。而上海英御持有的上海英威腾15%股份仅需要支付313.50 万元,相当于上海英伟腾总估值2090万元,前者的估值比后者多约6.18倍,这简直是超级双重标准了。

此消息引起市场哗然,交易各方葫芦里卖的什么药?这值得投资者一探究竟。

交易对象之间有什么复杂关系?

上市公司英威腾产品主要涉及工业自动化和能源电力两大领域,主要产品包括变频器、伺服系统、控制器、新能源汽车动力总成系统等。对于此次收购,英威腾称有利于公司整合资源,进一步加强对子公司的经营管控,促进公司业务协同发展。

英威腾半年报显示,本次交易标的上海英威腾的主营业务为研发销售伺服系统等电气传动产品,公司持股比例达70%。

本次股权交易的对象之一宁波市君纬电气有限公司其实是上市公司英威腾的孙公司,由英威腾两家子公司联合控制,其中上海英威腾工业技术有限公司持股41.55%,深圳市英创盈投资有限公司持股30.75%。 君纬公司和上海英威腾之间存在交叉持股的复杂关系。

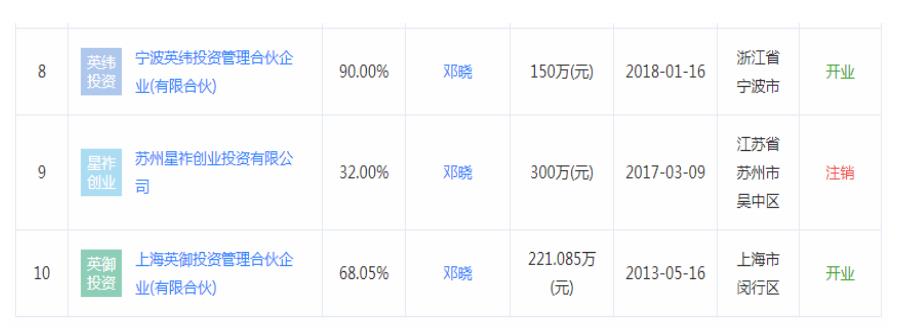

另一个交易对象上海英御投资管理合伙企业(有限合伙)成立于2013年,法定代表人和实际控制人为邓晓。

上海英御在上市公司英威腾子公司名单中不见踪迹,但却有一定的关联关系,因为该公司的法定负责人邓晓是英威腾的前11大股东之一。

邓晓其实是英威腾的创业元老。2020年年报显示,深圳市英威腾电气股份有限公司于2002年4月由黄申力和邓晓等6人共同发起设立有限责任公司。邓晓的排名仅次于董事长黄申力,可能反映了当时的重要地位。

不过,2020年年报也显示,邓晓在上市公司层面已经不担任董事和管理职务。

爱企查显示,邓晓目前担任英威腾数家子公司的法定代表人、股东、高管。

高溢价或许“醉翁之意不在酒”?

然而,反过来,如果上海英御获得的低交易对价反映了真实的估值,那么宁波君纬获得的高交易对价应该就没有反映真实的估值。

查阅财务报表,上市公司英威腾的现金流并不丰裕,不支持挥金如土。2019年公司亏损2.98亿元,2020年才扭亏为盈。

今年以来制造业整体景气度提升,带动公司业绩。今年前三季度公司实现归属于上市公司股东的净利润1.63亿元,同比增长73.39%。

尽管盈利数据亮丽,但是公司2021年前三季度经营活动产生的现金流量净额大幅下降94.47%,仅1226.27万元。

虽然3000万元相对于英威腾的现金流并非小数目,但是由于交易对象宁波君纬是英威腾的孙公司,交易完成之后股份转让款仍然还在上市公司的财务报表范围之内,“肉烂在锅里”。

其实,上市公司英威腾这么做可以理解为变相为君纬公司增加流动资金,可能是因为管理层高度看好君纬公司主营的特种稀土永磁电机及其控制系统,决定投入巨资大干一场。

事实上,稀土作为新兴产业发展不可或缺的战略性金属材料,已经为国家产业政策扶持的重点,特别是今年以来稀土价格创出9年新高,无疑会鼓舞相关企业的投资热情。

或许正是由于以上原因,如此诡异的收购案,如此不公平的估值双重标准,但交易各方却心甘情愿,只是它们没有考虑监管层和投资者的感受,一不小心引发了市场哗然。

标签: 英威腾 16倍增值率 高价收购 已控股子公司剩余股权